Del incumplimiento total o parcial en las obligaciones tributarias, muchas empresas incurren en sanciones que pueden ser costosas en tiempo y en dinero.

El Conflicto Tributario es recurrente en el ámbito corporativo, el fisco utiliza este mecanismo para inducir al contribuyente a corregir y pagar posibles errores o incumplimientos determinados en un proceso de auditoría, previo al inicio de un proceso administrativo.

La Administración Tributaria mediante dicho proceso otorga descuentos en sanciones por las infracciones como un posible beneficio al aceptar los ajustes impuestos. Inclusive la propia Administración Tributaria ha indicado que resolvió 2,750 casos por esta vía.

Previo a la aceptación de ajustes, el contribuyente debe evaluar:

- Si procede o no el ajuste

- El monto del ajuste

- Argumentos utilizados por el fisco

- Fundamentación legal y si se cuenta con la documentación de soporte adecuada

- Costo que implica la aceptación y costo que implica continuar con el proceso administrativo

A continuación, se presentan los casos más comunes para la aplicación del mecanismo:

- Omisión en pago de impuestos

- Ajustes por deducibilidad de gastos

- Transacciones con documentación de soporte inapropiada

- Ajustes al crédito fiscal de IVA, entre otros.

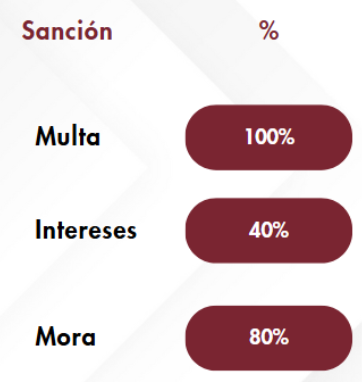

Los descuentos que otorga el fisco por inconsistencias en obligaciones tributarias son:

Es importante considerar que la resolución del conflicto tributario es solamente un mecanismo y el pago no es obligatorio. Si el contribuyente no está de acuerdo con los ajustes planteados por el fisco, podría continuar con el proceso administrativo correspondiente considerando que las rebajas no son las mismas.

En Accountax, contamos con la experiencia y el conocimiento necesario para brindar asesoramiento y guiarte en este tipo de situaciones complejas ante el fisco, con la finalidad de que tanto empresarios como sus equipos de trabajo determinen una ruta legal y fundamentada, y se sientan seguros y en #PazFiscal.

Heylin García

Consultor Fiscal Senior | División Consultoría